起業家・スタートアップ企業のみなさま こんなお悩みはありませんか?

- 投資家の情報がネットに出回っていない

- 自社に合った投資家を探すのが難しい

- 資金調達に関して相談できる相手がいない

- 自社の状況に最適な資金調達の方法がわからない

そのお悩みStartupListで解決できます!

そのお悩み

StartupListで解決できます!

投資家の詳細な情報を

知れる

投資家と面談のアポイントを

獲得できる

資金調達全般のサポートが

受けられる

起業家必見 資金調達ノウハウを独占公開

資金調達ノウハウ資料を

登録完了でプレゼント!

- 最適な資金調達の方法を知りたい

- 資金調達に必要な準備を知りたい

- 資金調達で失敗しないための注意点を知りたい

- 資金調達の全体スケジュールを知りたい

登録

国内最大級のデータベース

数多くの投資家があなたとの出会いを探しています

数多くの投資家が

あなたとの出会いを探しています

スタートアップ

社

投資家

名

マッチング

件

SERVICE StartupListでできること

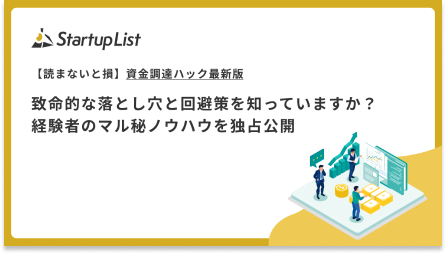

01気になる投資家を検索

ログイン後、「投資家検索」から気になる投資家を検索してみましょう。投資レンジや評価基準、過去の経歴等の情報から、起業家にとって最適な人に迅速にコンタクトをすることが出来ます。

02コンタクトを送る

内容を吟味した上で投資家に対して「コンタクトオファー」を選択できます。実際に連絡を取りたい投資家がいれば、コンタクトオファーを出してみましょう。

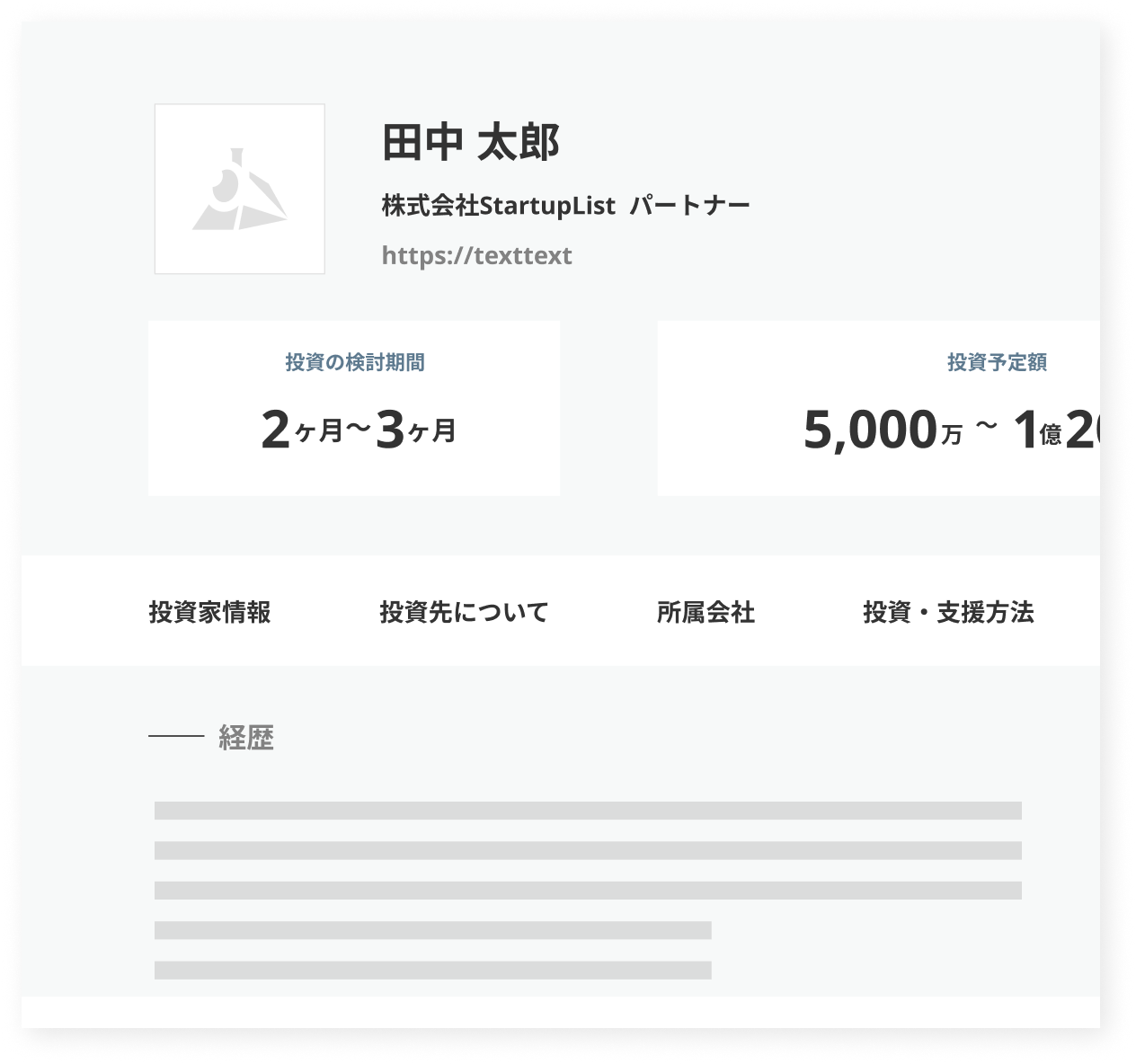

03マッチング後、メッセージ交換

コンタクトオファーが承認されることで、投資家と「マッチング」することができます。

マッチング成立後は早速メッセージを送信してみましょう。

事前に投資家向けのピッチ資料なども準備した上でのやり取りを推奨しています。

01気になる投資家を検索

ログイン後、「投資家検索」から気になる投資家を検索してみましょう。投資レンジや評価基準、過去の経歴等の情報から、起業家にとって最適な人に迅速にコンタクトをすることが出来ます。

02コンタクトを送る

内容を吟味した上で投資家に対して「コンタクトオファー」を選択できます。実際に連絡を取りたい投資家がいれば、コンタクトオファーを出してみましょう。

03マッチング後、

メッセージ交換

コンタクトオファーが承認されることで、投資家と「マッチング」することができます。

マッチング成立後は早速メッセージを送信してみましょう。

事前に投資家向けのピッチ資料なども準備した上でのやり取りを推奨しています。

VOICE ご利用者の声

実際にStartupListを活用して資金調達された方に

インタビューを実施しました

累計約10億円の資金調達を達成!

資金調達と事業拡大のジャーニー

株式会社アンビリアル 代表取締役CEO

前原 幸美様

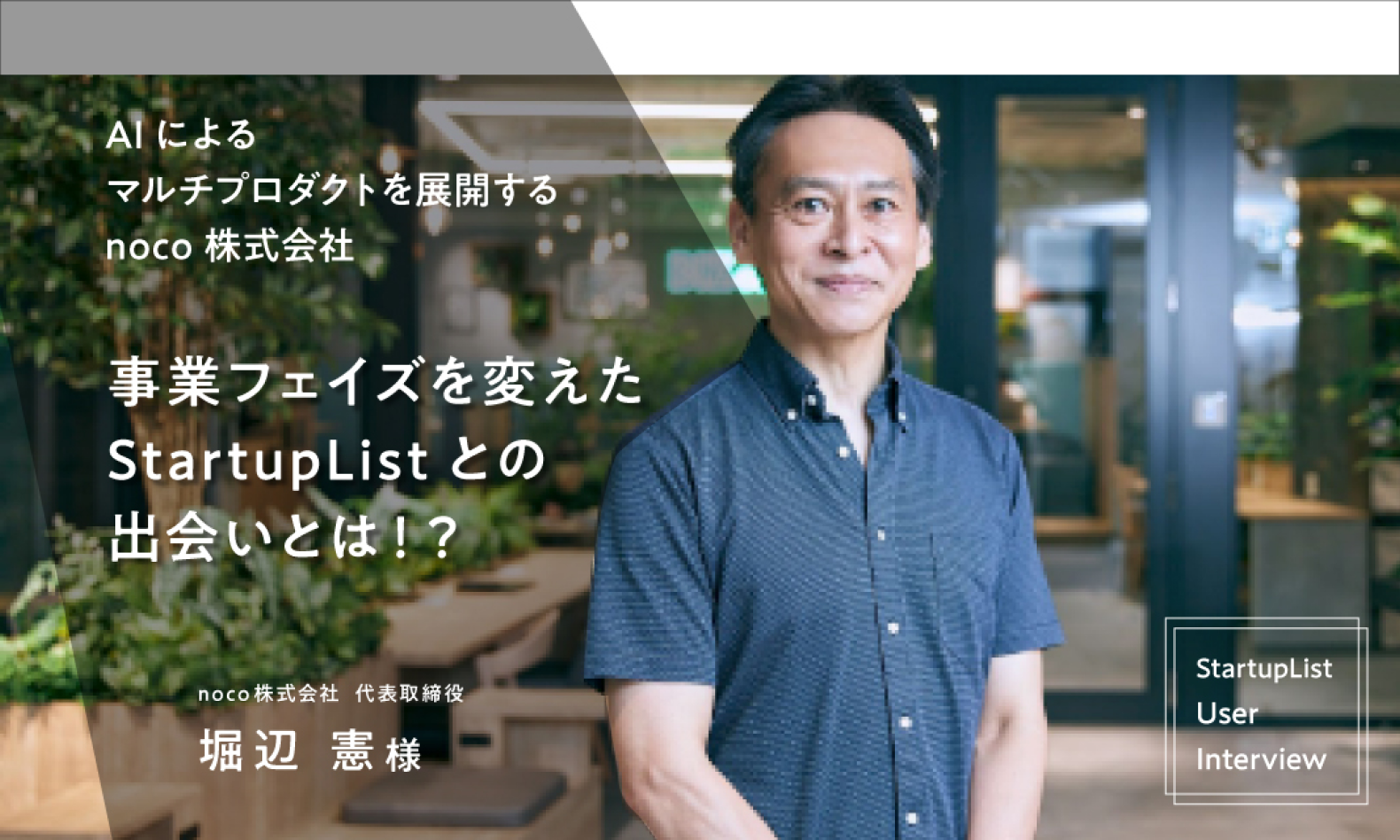

事業フェイズを変えたStartupListとの出会いとは!?

noco株式会社 代表取締役

堀辺 憲様

投資家の声

KUSABI 代表パートナー

渡邉 佑規 氏

QXLV Associate

高井 志保 氏

HAKOBUNE Funding Partner

栗島 祐介 氏

INCUBATEFUND Analyst

溝口 然 氏

WHY USStartupListを選ぶ理由

VALUE 01

登録時に審査を行っています

StartupListは、独自基準の審査を通過した方のみ利用することができます。

国内最大級のユーザー数を誇りながら、厳選された質の高いネットワークを形成しております。

VALUE 02

相談窓口をご用意しています

弊社のカスタマーサクセスチームがいつでもあなたをサポートします。

資金調達に関して不安なことや、サービスのご利用にあたってのお困りごとをいつでも気軽に相談することができます。

審査完了後、カスタマーサクセス担当より面談のご案内をお送り致します。

VALUE 03

毎月最終木曜日に

会員限定のピッチイベントを開催しています

会員限定のピッチイベントを毎月開催しています。

約40名の投資家に向けてピッチ、少人数でのメンタリングを受けることができます。

さまざまな投資家と、リアルな場で直接コミュニケーションできる機会を提供しています。

FAQよくある質問

-

VCやCVCのような投資家ではなく、事業会社として登録することは可能か?

可能です。事業活動の結果としてスタートアップ企業と事業連携や出資の可能性があるのであれば登録することが可能です。もしご不明な点があれば運営までお問い合わせください。

-

登録・利用するために費用はかかるのか?

基本的に起業家・投資家共に無料でご利用可能です。ただし、起業家が投資家の情報を『自ら』検索・比較・連絡する場合は月16,500円のシステム利用料をいただいております。マッチングフィーは不要です。また、無料状態でも起業家が投資家からのコンタクオファーをもらい連絡をとりあうこと、情報をみることは可能です。

-

登録する際の審査基準はどのようなものか?

審査基準の開示を控えさせていただいております。国内のスタートアップエコシステムを健全化するために独自の審査を実施しております。起業家は飲食店等の通常のベンチャー企業ではなく、IPO・M&Aを目指すスタートアップ企業が対象となります。投資家はスタートアップ企業に理解のある投資家(VC・事業会社等)が対象になります。

-

資金調達を成功させている起業家は平均して何人の投資家にお会いしている?

株式での資金調達の成功確率は一説では5%以下といわれます。実際に資金調達をしている会社さんにヒアリングをした限りでは平均して40社前後の投資家とお話をしているようです。 そのため、数社で諦めるのではなく、何度も投資家にピッチをしていく中で内容をブラッシュアップしていくことをお勧めします。