この記事の監修・執筆:前川 英麿(プロトスター株式会社 代表 / 元VC)早稲田大卒業後、エヌ・アイ・エフSMBCベンチャーズ株式会社(現、大和企業投資株式会社、SMBCベンチャーキャピタル株式会社)等でVC投資活動に従事。現在はプロトスター株式会社代表取締役として、起業家支援インフラ「StartupList」を運営し、115回以上続くリアルイベント「SLピッチ」を主催。

「CVC(事業会社からの出資)は、社内調整ばかりで意思決定が遅い」 「一度CVCを入れると色がついて、競合他社と取引できなくなる」

スタートアップの現場では、CVCに対してこうした懸念の声がよく聞かれます。 正直に言えば、これらは構造上起こりうる「リアルな課題」です。独立系VCに比べれば動きが重くなったり、調整が必要になったりする場面は確かにあります。

しかし、だからといって「CVCは避けるべき(独立系VCだけでいい)」と考えるのは、あまりに大きな機会損失です。なぜなら、多少のハードルを乗り越えてでも手に入れるべき「独立系VCにはない巨大な武器(アセット)」が、そこにはあるからです。

実際、私が代表を務めるプロトスター株式会社も、過去に独立系VCだけでなく、事業会社(テレビ東京)からの出資を受けています。 当事者として言えるのは、「相性の良い事業会社と組めば、単なる資金以上の『信頼』と『爆発力』が手に入る」という事実です。

重要なのは、リスクを恐れて避けることではなく、「動きの早い『本気のCVC』を見極め、デメリットを消す契約を結ぶこと」です。

この記事では、元VCとしての「投資家視点」と、事業会社から出資を受けた「起業家視点」の両面から、CVCのリアルな活用法と、今絶対にチェックすべき「イケてるCVC」7社を実名で徹底解説します。

1. そもそもCVCとは? VCとは「ゴール」が違う

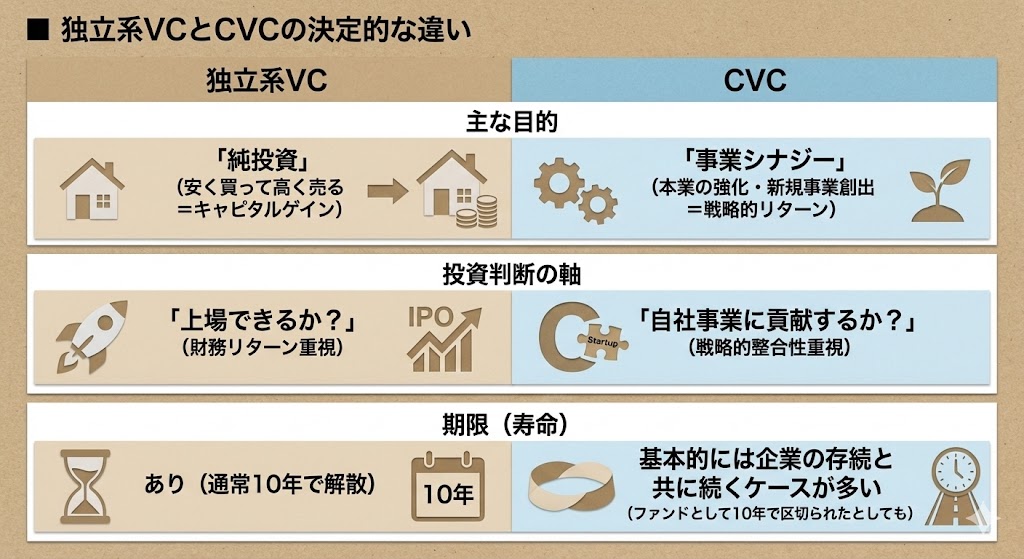

CVC(Corporate Venture Capital)とは、事業会社が自己資金でファンドを組成し、未上場企業に出資する仕組みです。 まず、以下の図解を見てください。この違いを理解していないと、交渉は決裂します。

■ 独立系VCとCVCの決定的な違い

主な目的

・独立系VC:「純投資」(安く買って高く売る=キャピタルゲイン)

・CVC:「事業シナジー」(本業の強化・新規事業創出=戦略的リターン)

投資判断の軸

・独立系VC:「上場できるか?」(財務リターン重視)

・CVC:「自社事業に貢献するか?」(戦略的整合性重視)

期限(寿命)

・独立系VC:あり(通常10年で解散)

・CVC:基本的には企業の存続と共に続くケースが多い(ファンドとして10年で区切られたとしても)

【元VCの視点:ボタンの掛け違いを防げ】

独立系VCは「上場(Exit)してくれれば、極論どんな事業でもいい」と考えますが、CVCは「上場しなくてもいいから、うちのビジネスを強くしてくれ」と考えるケースがあります。 この「ゴールのズレ」を最初に握っておかないと、後で「上場準備をしたいのに、親会社との協業レポートばかり書かされる」というミスマッチが起きます。

もし、まだあなたが創業初期で、特定の事業会社と組むよりも「まずは資金と自由度が欲しい」場合は、CVCよりも独立系VCやエンジェル投資家の方が向いているかもしれません。

▼VCやエンジェル投資家の特徴・探し方はこちら

[【2025年最新版】VC(ベンチャーキャピタル)一覧!シード向けや独立系VCを紹介]

[【2025年最新版】エンジェル投資家とのマッチングサービス5選!注意点も解説]

2. 【実体験】プロトスターが「事業会社」から出資を受けた理由

ここで、教科書的な話ではなく、弊社(プロトスター)の実体験をお話しします。 私たちは過去、株式会社テレビ東京から出資を受けました。なぜ、独立系VCだけでなく、メディア企業(事業会社)を入れたのか?

狙いは「認知の爆発」と「信頼獲得」

スタートアップにとって、初期の最大の課題は「知られていないこと」です。 テレビ東京様と組むことで、同社の経済番組やメディアリレーションとの連携が可能になります。実際、出資を受けたことで「テレビ局が認めたスタートアップ」という強力な信用(ブランド)を得ることができ、その後の採用や営業に大きく寄与しました。

「意思決定が遅い」の壁はどうだったか?

一般的に事業会社は判断が遅いと言われますが、当時の担当者様は非常に熱量が高く、社内調整をスピーディーに進めてくれました。 ここでの学びは、「CVCは『看板』ではなく『担当者』で決まる」ということです。社内政治を突破してでも、このスタートアップに賭けたいと思ってくれる「個人の熱量」があるか。それさえあれば、大企業の巨大なアセットを味方にできます。

3. スタートアップを「勝たせる」本気のCVC 7選

では、具体的にどこと組めばいいのか? StartupListでのマッチング実績、日経新聞の「イノベーティブ大企業ランキング」、そして現場の起業家の評判に基づき、「2025年現在、アクティブに動いている本気のCVC」を7社厳選しました。

① 【通信】CVC界の絶対王者

KDDI Open Innovation Fund(KDDI)

-

ここが本気: 名実ともに日本のCVCのトップランナーです。「KDDI ∞ Labo」という巨大な連合体を持ち、投資先に対して「au経済圏(数千万人のユーザー)」への導線を提供してくれます。意思決定スピードも独立系VC並みです。

-

相性: BtoCサービス、エンタメ、通信技術系。

② 【不動産】 オフィスと実証実験の最強パートナー

31VENTURES(三井不動産)

-

ここが本気: CVC界の老舗であり、グローバル・ブレイン(独立系VC)と共同運営しているため、「目利きの早さ」と「支援力」を兼ね備えています。日本橋や八重洲などの「街」を使った実証実験ができるほか、スタートアップ向けのシェアオフィス支援も極めて手厚いです。

-

相性: リアルテック、不動産テック、働き方改革関連。

③ 【インフラ】 駅ナカ・鉄道の実装力

JR東日本スタートアップ(JR東日本)

-

ここが本気: 単なる出資に留まらず、現場への実装力がズバ抜けています。「駅ナカ」での無人決済店舗や、鉄道インフラを活用した新事業など、目に見える形での協業(PoC)にコミットしてくれます。

-

相性: リテールテック、食、観光、物流。

④ 【テック】 技術への深い理解とブランド

Sony Innovation Fund(ソニーグループ)

-

ここが本気: グローバル基準の投資スタイルを持ちます。技術に対する解像度が非常に高く、ソニーから出資を受けること自体が、世界に対する「技術力の証明書」になります。純投資的な側面も持ち合わせているため、無理な協業を押し付けない点も評価されています。

-

相性: AI、ロボティクス、ディープテック、エンタメ。

⑤ 【メディア】 発信力とIP活用

TBS Innovation Partners(TBSホールディングス)

-

ここが本気: 近年、スタートアップ投資に非常に積極的なメディアCVCの一つです。テレビ局が持つ「発信力」や「IP(知的財産)」を活用した事業連携に強みがあります。認知拡大が必要なフェーズでの強力なパートナーになります。

-

相性: BtoCアプリ、エンタメ、IPビジネス。

⑥ 【プラットフォーム】 LINEヤフー経済圏への切符

Z Venture Capital(LINEヤフー / ソフトバンク系)

-

ここが本気: LINEとYahoo! JAPANという、日本最大のユーザー接点を持つ経済圏と繋がれる可能性があります。コマースからメディアまで領域が広く、投資対象の守備範囲が広いのも特徴です。

-

相性: EC、Webサービス、O2Oビジネス。

⑦ 【SaaS】 世界標準の営業支援

Salesforce Ventures(セールスフォース)

-

ここが本気: SaaSスタートアップにとっての「登竜門」です。出資を受けることで、Salesforceのエコシステムに入り込み、同社の巨大な顧客基盤に対して連携ソリューションを販売できる可能性があります。

-

相性: BtoB SaaS、クラウドサービス。

4. CVCの懸念点を払拭する「リスク管理術」

素晴らしいCVCがある一方で、付き合い方を間違えると事業スピードが落ちるのも事実です。よくある懸念と、その対策をまとめました。

懸念①:「色がつく(競合ロック)」のが怖い

例えば「自動車メーカーA社」のCVCから出資を受けると、競合である「B社」が取引を渋る可能性があります。 特にBtoBで全方位にプラットフォームを展開したい場合、特定企業のCVCを入れることは市場を狭めるリスクになります。

【対策:契約前の確認】 契約前に「他社との取引制限はあるか?」を明確に確認しましょう。 ソニーなどのように「純投資の側面もあるので、他社と組んでも構わない」と明言してくれるCVCも増えています。また、色がつきにくい「金融系(銀行・生保)」や「インフラ系」を選ぶのも一つの手です。

▼融資(デット)との組み合わせも検討 もし「色がつく」のがどうしても避けられない場合、株式を渡さずに資金調達ができる「銀行融資(デットファイナンス)」も選択肢に入ります。

[出資と融資の根本的な違いとは?元VCが教える「選び方の基準」と「失敗の罠」]

懸念②:担当者の「人事異動」で梯子を外される

CVCの担当者は会社員です。「今の担当者は最高だが、4月の異動で保守的な上司に代わり、支援が止まった」という話は枚挙にいとまがありません。

【対策:組織コミットを見る】 担当者個人の熱量だけでなく、その企業が「組織として」スタートアップ支援にコミットしているかを見ましょう。 社長直轄の組織であるか、CVC部署が別会社化されているか(例:31VENTURESなど)を確認することで、異動リスクを軽減できます。

懸念③:意思決定の「多重構造」

「投資委員会は通ったのに、親会社の取締役会で否決された」という、ちゃぶ台返しリスクです。 これはCVCの構造上、ゼロにはできませんが、予測することは可能です。

【対策:フローの確認】 初回面談で「投資決定までのフローと、平均的な期間」を聞くことです。「最短1ヶ月」なのか「半年かかる」のかを事前に把握し、資金繰りに余裕を持って動くことが重要です。

5. CVCへの正しいアプローチ方法

「有名な会社だから」という理由だけで問い合わせフォームからメールを送っても、返信率は高くありません。CVC担当者も日々大量の売り込みを受けているからです。

「協業」ありきで話さない

最初から「業務提携しましょう!」と提案すると、大企業側の現場調整が難航し、検討が長期化します。 まずは「純投資」としての財務的魅力を伝え、「出資検討」と「業務提携」のテーブルを分けて進めるのが、早く着金させるコツです。

ピッチデック(資料)を「大企業向け」に調整する

独立系VC向けの資料をそのまま使うと失敗します。CVC向けには、「御社のアセットをこう活用すれば、これだけのシナジーが出る」という「協業メリット」のスライドを1枚追加するだけで、反応率は劇的に変わります。

▼CVCにも刺さる「勝てる資料」の作り方はこちら

[VCを唸らせる「ピッチデック」の構成テンプレート|SLピッチ115回の実績から導き出した正解]

StartupListで「相性」を確認する

CVCは「今、探している領域(注力テーマ)」が決まっています。 例えば、「今は脱炭素系を探している」というCVCに、エンタメ系の提案をしても通りません。 StartupListでは、CVC側が登録している「投資注力領域」が見えます。自社の事業を求めているCVCにピンポイントでアプローチすることで、面談確率は劇的に上がります。

自社に合ったVC・投資家を効率的に見つけませんか?

StartupListでは、投資家の投資レンジや評価基準、

過去の経歴等から自社に合った投資家を検索可能です。

StartupList上で、見つけた投資家とそのままコンタクトできます。

現在、登録済のベンチャー企業は8,500社以上、投資家数は3,700名以上。

まとめ:CVCは「劇薬」。用法用量を守って使え

CVCは、独立系VCにはない「事業アセット」という強力な武器を持っていますが、使い方を間違えると「色のついた資金」となり、自由度を失う劇薬でもあります。

しかし、プロトスターが事業会社と組んで成長したように、「このアセットがあれば勝てる」という明確な戦略があれば、これほど頼もしいパートナーはいません。

「お金がもらえるから」という受動的な理由ではなく、「御社のアセットを使い倒して、御社の株価も上げてやりますよ」という対等なパートナーシップを築ける相手を選んでください。

日本には、ここで紹介した7社以外にも、特定の産業に特化した「本気」のCVCがたくさん眠っています。 まずはStartupListで、自社の事業と相性の良いCVCを探してみましょう。

監修者情報